Рынок средств по уходу за кожей и

Пальма первенства принадлежит сегментам средств по уходу за кожей и декоративной косметики – первыми регулярно пользуются немногим более, а вторыми – чуть менее 90% россиянок в возрасте старше 18 лет. Красителями для волос пользуются 55%, а средствами для укладки – 43% женщин 18+.

«Декоративная косметика и средства по уходу за кожей, а также красители для волос демонстрируют практически не меняющиеся показатели популярности за последние три года», – комментирует Михаил Райбман, директор по мультимедиа-исследованиям TNS Россия. В пользовании средствами для укладки волос можно заметить слабо выраженную тенденцию к снижению: с 47,3% в первом полугодии 2013 до 43,1% в аналогичном периоде 2015 года.

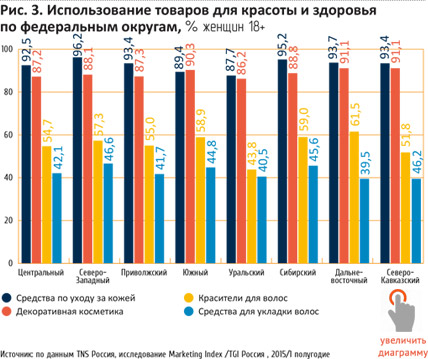

По федеральным округам в потреблении категорий есть некоторые отличия от общероссийской картины (рис.3). Так, средства по уходу за кожей в Южном федеральном округе уступают по потреблению первое место декоративной косметике, сохраняя первенство во всех остальных округах (лидеры в этом сегменте – Северо-Западный и Сибирский). Средства для окрашивания волос получают максимальный процент пользования (62%) в Дальневосточном, а минимальный (44%) – в Уральском регионе. Интересно отметить, что тех, кто пользуется средствами для укладки волос, больше в Северо-Западном и Северо-Кавказском регионах (46,6% и 46,2% соответственно), а в Дальневосточном – меньше всего (39,5%).

Средства по уходу за кожей. Среди товарных категорий в данной группе наиболее популярны различные средства по уходу за руками и кожей лица (рис.4). При этом, если первые практически сохранили и даже несколько увеличили процент пользователей за рассматриваемый период, то в сегменте кремов для лица наблюдается снижение на 10 процентных пунктов в первом полугодии 2015 года по сравнению с аналогичным периодом 2014.

Стабильно используются средства по уходу за кожей вокруг глаз и для коррекции фигуры (последняя – наименее потребляемая категория в группе, данными средствами в 2015/1 пользовались хотя бы раз за полгода 9% женщин 18+).

Категория, где можно наблюдать небольшое снижение в первом полугодии 2014 года и далее возврат к показателям 2013 года в первом полугодии 2015 – средства по уходу за ногами, ими пользуются 61% представительниц прекрасной половины человечества.

Такие товарные категории, как средства по уходу за руками и гигиеническая губная помада имеют четко выраженную сезонность: в первом полугодии (в большей степени охватывающем зимний период) их потребление возрастает на 5-6 процентных пунктов.

Данные по частоте использования отдельных категорий средств по уходу за кожей приведены на рис. 5-8.

Среди потребителей категорий с частотой раз в день и чаще женщины используют средства по уходу за лицом и руками, гигиеническую губную помаду и средства для интимной гигиены. Раз в неделю и реже – маски и средства для коррекции фигуры.

Среди мест покупки средств для ухода за кожей преобладают специализированные сетевые магазины косметики и парфюмерии, имеющие тенденцию к увеличению доли (рис. 9). На втором месте по популярности находятся супермаркеты и гипермаркеты, также с растущей долей. Третье-четвертое места делят небольшие магазины самообслуживания и распространители по каталогу. Доля интернет-магазинов не велика, но этот сегмент показывает рост с 1,4% в первом полугодии 2013 года до 2,4% в том же периоде 2015.

Марки средств по уходу за кожей и их положение на рынке. Важность марки среди факторов выбора средств по уходу за кожей очень высока: почти три четверти женщин считают марку важной или даже очень важной (рис. 10), и лишь около 5% не придают ей значения при покупке.

Карта марок средств по уходу за кожей по знанию среди женщин 18+ (рис.11) наглядно демонстрирует лидирующие позиции в этой подкатегории брендов российского происхождения: они занимают шесть позиций в ТОП-10, включая первые две. Из международных брендов наиболее известны Nivea, Avon и Oriflame (3-е, 4-e и 6-е места соответственно), из которых двое последних, как отмечалось выше, испытывают не лучшие времена, что проявляется в неуклонном падении знания за период 2013-2015 гг. Вообще, известность большинства брендов показывает не ярко выраженную, но устойчивую тенденцию к снижению. Положительную динамику можно отметить у «Невской косметики» и DeSheli.

Потребление марок на российском рынке в целом коррелирует с их известностью (рис. 12).

По этому показателю три первых позиции занимают «Бархатные ручки», «Черный Жемчуг» и «Чистая линия». Среди большинства импортных брендов преобладает тенденция к снижению потребления.

Источник

Сегодня покупку косметики потребители все чаще склонны рассматривать как развлечение — ритейл превращается в «ритейлтеймент». Клиент не просто выбирает косметику, этот процесс становится досугом. Потребитель ожидает от бренда, что он будет его развлекать. Игроки индустрии делают мастер-классы, запускают цифровые игровые площадки (например, Сolor IQ от Sephora) и мобильные приложения (L’OREAL Makeup Genius позволяет пользователям виртуально примерять образ).

Хотя персонализированный уход за кожей и макияж – это не новинка (бренд Estée Lauder Prescriptives был запущен в 1970-е), ранее бренды находили его обременительным и дорогим для массового запуска. Новые технологии перевернули ситуацию, появляются мобильные приложения и устройства для повседневной персонализации (UV сенсор от L’Oreal, умная расчёска от Kerastase). Примечательно, что Estée Lauder перезапустил Prescriptives как премиальный онлайн сервис, в более низкой ценовой категории индивидуальную настройку по требованию предлагают MatchCo и Melange.

Сегодня все больше привлекательная внешность приравнивается к хорошему состоянию здоровья. Рынки здоровья, питания и красоты объединяются в единую категорию потребительских — wellcare сегментов, которая быстро растет благодаря потребительскому спросу.

Модель потребительского поведения формируют миллениалы. По прогнозам, они составят 30% от общего объема глобальных розничных продаж к 2020 году. Этому поколению характерен путь к покупке, строящийся вокруг цифровых каналов, они находятся под большим влиянием лидеров мнения в сети. Эти особенности только усиливаются в поведении поколения Z. Старшая возрастная группа также имеет тенденцию перенимать модель потребительского поведения миллениалов.

Меняется демографическая специфика рынка. Использование косметики и средств по уходу не является исключительно женской прерогативой. Растет мужская аудитории индустрии красоты, ядро которой составляют также миллениумы. 47% мужчин поколения в Европе готовы увеличить количество продуктов, которые они используют в повседневном уходе за внешностью.

Источниками инноваций beauty-рынка выступают новые географические регионы. Южная Корея сейчас широко рассматривается как самый инновационный производитель продуктов для ухода за кожей.

Косметические товары и услуги перестают существовать сами по себе, они все больше пересекаются в потребительском запросе с другими товарами и услугами: соответствующими продуктами питания, одеждой и товарами для здоровья. Управляют пользователи новой средой при помощи гаджетов.

По данным Global Data, потребление косметических средств в России несколько выше — 1,4 единицы продукта на душу населения, тогда как в Европе — 1,1. Это в целом, включая все население и все основные средства. По данным Российской парфюмерно-косметической ассоциации в России на человека приходится пять баночек средств по уходу за кожей.

Миллениалы также как и на глобальном рынке формируют модель потребительского поведения — российская аудитория 18-34-летних не сильно отличается от потребителей остального мира.

Согласно данным исследования Mediascope TGI / Marketing Index, 2018 1 пг., также растет мужская аудитория индустрии красоты — 97% мужчин 16 лет и старше пользовались каким-либо косметическим или парфюмерным средством за последние 6 месяцев.

При этом динамичнее всего растут доли использования мужчинами средств по уходу за лицом (+4пп) и телом (3пп) и уходу за волосами (+3пп), средств для укладки (+2пп) и красок для волос (2пп). Среди женщин растет потребление красителей для волос (+3пп), средств для укладки (+1,5пп) и по уходу за кожей лица (+1пп).

Есть определенное влияние климатических факторов — россиянам реже нужны солнцезащитные средства, и они скорее предпочтут загар, чем бледную кожу.

По данным Российской парфюмерно-косметической ассоциации на Западе доля онлайн продаж составляет 10-15%, в России она достигает только 5%. Однако динамика роста высокая: по данным немецкой GFK, продажи косметики и парфюмерии через интернет в 2016 году выросли на 40,6%. Инфраструктура служит на данный момент сдерживающим фактором: российскому рынку предстоит решить проблему быстрой и безопасной логистики скоропортящегося и хрупкого товара.

Что касается факторов выбора декоративной косметики, то для более молодой аудитории 16-24 лет важно, чтобы марка была на слуху: они ориентируются на рекламу и отзывы знакомых. Женщины 45+ изучают состав и доверяют стране производства (данные Ipsos Comcon, РосИндекс, 2018 1 пг).

Как показывают результаты глобального исследования WAVE9, проведенного IPG Mediabrands, для женщины уход за кожей сегодня означает ритуал отвлечения от повседневной суеты, возможность расслабиться, самовыражение и новый опыт. Для мужчин уход за кожей становится больше, чем гигиеническая потребность. Это способ заявить о себе и заработать уважение, быть в тренде. Мужской уход для большинства связан с положительными эмоциями, однако 12% мужчин все еще ощущают в этом процессе дискомфорт.

Вопрос ухода за внешностью выходит за пределы приватной сферы. В среднем 63% женщин участвуют в обсуждении косметических средств. Среди мужчин 70% интересуются данной темой и 22% участвуют в обсуждении средств по уходу.

В момент поиска и покупки косметики женщина испытывает предвкушение удовольствия от использования продукта.

По оценке агентства UM на основе данных Mediascope, доля косметического рынка составляет 5% от всех рекламных объемов рынка России в январе-сентябре 2018. Относительно 2017 года рекламные инвестиции сократились на 16%.

Подавляющее большинство рекламных бюджетов в общем объеме приходится на самих производителей товаров для красоты (92%) и продукцию масс-маркета (73%). Совместная реклама с торговыми сетями с целью взаимной поддержки составляет 4%.

61% всех рекламных объемов косметического рынка сосредоточены в 3-ех основных сегментах – парфюмерия (21%), уход за кожей лица (20%), уход за волосами (20%).

За исключением профессиональной косметики во всех сегментах косметического рынка лидируют транснациональные компании. Среди торговых сетей Л`Этуаль сохраняет лидерство, но его доля сократилась в январе-сентябре 2018. Вырос вес сети «Магнит Косметик». Общая доля двух лидеров составляет 61%. В ТОП 10 появились «новички» — Wildberries, Лента, Ашан, Золотое яблоко.

Ключевым медиа на рынке косметики и парфюмерии является телевидение (74% всех рекламных бюджетов). Лидеры размещения на национальном ТВ — L’Oreal и Unilever, они делят 1-2 место с долей 24-25% каждый в общем объеме. Активно растет доля диджитал (12%/+5пп), включая размещение баннерной рекламы и онлайн видео.

По оценке UM объемов размещения рекламных видео в интернете на основе данных Gemius AdReal первые позиции занимают L’Oreal и Unilever (27% и 19% соответственно). Среди рекламодателей, размещающихся в прессе, лидируют L’Oreal (16%) и LVMH (15%). В разрезе косметических сегментов значительное смещение баланса в сторону диджитал произошло в уходе за лицом (+9пп) и декоративной косметике (+15пп). Доля национального ТВ сократилась на 7пп, регионального ТВ возросла на 2 пп.

Источник

Российский интернет и косметический рынок

Исследование Nielsen Global Survey of E-Commerce в конце 2014 года показало, что среди товаров, которые россияне наиболее склонны приобретать онлайн, косметические средства занимают достойную позицию (их планируют покупать 26% россиян), уступая билетам на мероприятия (39%), авиабилетам (38%), одежде и обуви (38%) и электронике (35%).

Доля интернет-продаж в общем объеме рынка косметики составляет около 4%. На сегмент «Косметика» приходится 4-5% рынка электронной торговли России (здесь и далее использованы данные отчета «Российский рынок косметики 2015: офлайн и онлайн» компании Hermes NexTec, июнь 2015). В период c 2013 по 2015 год наблюдается устойчивый рост интереса интернет-аудитории РФ к косметике, выражающийся в увеличении количества тематических поисковых запросов в Yandex и Google, которое составило 25%. Большая пятерка самых популярных косметических брендов по запросам в интернете выглядит так: Chanel, Yves Rocher, L’Oreal, Lancome, Clinique.

120 косметических брендов, представленных на российском рынке, ежемесячно привлекают около 7 млн брендовых запросов в интернете, при этом лишь 37 из них (31%) имеют свой интернет-магазин – отмечается в отчете Hermes NexTec.

Во-первых, многие женщины предпочитают покупать товары такого рода «вживую», когда можно их подробно рассмотреть, оценить удобство применения, ощутить аромат парфюма/крема и т.д. Для них информация в интернете (который уже прочно вошел в жизнь большинства населения) может служить лишь средством привлечения внимания и изучения нового товара с точки зрения его свойств, состава, применяемых технологий, отзыва потребителей и т.п. Покупать такой товар они все равно отправятся в офлайн-магазины. А вот повторную покупку часть такой аудитории уже вполне может совершить и в интернете. С другой стороны, существуют нишевые сегменты косметики, в которых товары иначе как в специализированных интернет-магазинах и не купишь. На фоне происходящего увеличения числа таких сегментов и роста конкуренции е-commerce, безусловно, имеет мощный стимул развития. Наконец, появление все большего числа представителей поколения, выросших в эпоху интернета (так называемого поколения «миллениалов») и безоговорочно готовых использовать его для реализации большинства своих потребностей и интересов, является мощным источником расширения электронной коммерции вообще и в сфере товаров для красоты и здоровья (которой новое поколение придает приоритетное значение) в частности.

Структура онлайн-рынка. В целом, по оценкам экспертов и самих участников, рынок онлайн-продаж косметики в РФ может быть разделен на несколько главных направлений. Во-первых, это крупные офлайн-ритейлеры, просто копирующие свой ассортимент в онлайне: «Рив Гош», «Иль Де Ботэ», «Л’Этуаль», а также онлайн-представительства зарубежных производителей – Lush, La Roche Posay и т.д.

Следующее направление – сайты, торгующие небанальными и малоизвестными продуктами, со специализацией на узкой тематике (работа по конкретному бренду, по направлению ухода и т.д.). Среди них могут быть как энтузиасты, которые сами привозят небольшие партии товара и продают через свои сайты, так и подходящие к своим продажам более профессионально, что видно по вложениям в сайт, объему работы по продвижению и т.д. Последние и есть классические интернет-магазины в западном понимании термина. С одной стороны, они узко специализированы, с другой – готовы развиваться, расширяться и имеют представление, в каком направлении это нужно делать. Третий значимый сегмент составляют непрофильные гиганты онлайн-торговли: Ozon.ru, Lamoda.ru и другие, которые включают косметику в свой ассортимент в рамках общей диверсификации ассортимента и увеличения оборота.

Офлайновые гиганты в денежном выражении остаются лидерами продаж косметики и в сегменте онлайн.

При этом можно отметить, что офлайн-розница значительно активизировалась в онлайне именно в последнее время – если раньше их сайты выполняли функцию, скорее, представительского плана, без особых задач по генерации трафика и его конверсии в продажи, то сегодня это направление для всех крупных игроков отрасли, включая производителей, стало приоритетным.

В целом, по экспертным оценкам, на понимание перспективности онлайна как канала продаж во многом повлияло и появление огромного числа микро и мини онлайн-магазинов, самим своим существованием доказавших целесообразность инвестиций в интернет.

За последние два-три года появилась и совершенно новая форма продвижения косметических брендов, связанная с бьюти-блогерами. В Рунете сложился пул профессиональных и влиятельных в теме красоты и здоровья блогеров, которых читает многотысячная аудитория. Доверие к информации у подписчиков таких блогов намного выше, чем у аудитории СМИ. К рекомендациям бьюти-блогеров активно прислушиваются, на них стремятся быть похожими, покупая товары, подсмотренные в обзорах. В российских интернет-магазинах сегодня можно найти практически любой косметический продукт из последних обзоров бьюти-блогеров. При этом цена продукта в Рунете будет, как правило, выше цены этого же товара на зарубежном сайте.

Интернет-магазины используют различные варианты доставки товаров на свои склады в России. Часть предпринимателей заказывают небольшие партии (80-100 единиц) в зарубежных интернет-магазинах, при этом они платят все необходимые пошлины и готовят все необходимые документы. Некоторые работают по системе дропшиппинга – бизнес-модели, позволяющей продавать товары, не имея склада. Поставщик пересылает заказ непосредственно клиенту заказчика, не взимая за это дополнительной платы, а владелец интернет-магазина устанавливает собственную наценку. По мнению экспертов, у этого сегмента косметического рынка есть большой потенциал роста, так как многие косметические бренды, любимые российскими бьюти-блогерами и визажистами, не приходят в Россию из-за бюрократических трудностей и высоких начальных инвестиций.

Маркетинговый аспект: потребительское поведение и предпочтения

Данные аналитической компании GfK в 2014 году и по состоянию на начало 2015 года показывают, что на долю средств гигиены и ухода за собой (в нее входят также косметика и парфюмерия) приходится порядка 6% ежемесячных расходов домохозяйств в РФ и в среднем 632 рубля в месяц. При этом динамика 1-го квартала 2015 года против 2014 – рост 13% в рублях и 9% в объеме, что говорит о пока относительно благополучном состоянии потребительских настроений в категории.

Рассмотрим подробно поведение российских потребителей косметических средств на базе готового исследования потребительских предпочтений Marketing Index / TGI, проводимого компанией TNS Россия, сосредоточившись на женской аудитории как основном потребительском сегменте.

Общая структура потребления основных групп товаров в категории выглядит следующим образом (рис.2):

Источник

Исследования рынка, безусловно, важны для бизнеса вне зависимости от его масштабов. Но в конечном счете рынок формируют люди — те, кто выбирают, сравнивают, покупают, рекомендуют или ругают продукт. Поэтому крайне важно изучать потребителей, их барьеры, драйверы и критерии выбора — особенно сейчас, в эпоху больших данных.

Мы — INDIGER, агентство специализирующейся на разработке и реализации digital стратегий. Сегодня мы хотим поделиться с вами результатами собственного исследования, посвященного косметическому рынку России и его потребителям.

Косметический рынок развивается весьма неоднозначно — с одной стороны вокруг бьюти-продуктов формируется все больше контента, помогающего в выборе и вдохновляющего, с другой — бьюти-продукты не входят в число продуктов первой необходимости и в экономически неблагоприятные периоды на продуктах для красоты часто экономят.

Итак, потребитель бьюти-продукции в России — какой он?

1. Рациональный

За последние 5 лет доходы россиян снизились на 11%. На частоту бьюти-покупок это не повлияло — а вот средний чек в косметических магазинах и в салонах красоты уменьшился. Потребители стали с большим вниманием отслеживать скидки, интересоваться акциями, сравнивать цены в разных точках продаж и в интернете.

Даже стремясь просто «побаловать себя», россиянки больше не берут с полок непонятные красивые баночки с громкими лейблами. Они советуются с косметологами и с подругами, изучают рекомендации, отзывы, отслеживают выгодные предложения, пристально оценивают результаты.

2. Экспертный

Если раньше потребители ориентировались на обещания производителя, причем желательно максимально просто сформулированные, то сейчас они читают и разбирают составы, самостоятельно изучают свойства тех или иных компонентов и сопоставляют их с желаемым эффектом. Впрочем, потратив время и силы и подобрав устраивающее его средство, покупатель не спешит «менять хорошее на лучшее» и искать новые, еще более эффективные продукты. Поэтому, однажды приобретя доверие потребителя, производитель может рассчитывать на регулярные повторные продажи.

Внутри косметического рынка предпочтения смещаются в пользу органической косметики (бьюти-средств с натуральным составом), дермакосметики (уход за проблемной кожей) и космецевтики (рецептура приближена к медицинским стандартам).

3. Занятой

В целях экономии средств и времени женщины чаще предпочитают заниматься уходом, окрашиванием и другими бьюти-процедурами дома. В связи с этим, становятся все более востребованными продукты для выполнения процедур в домашних условиях, аналогичных салонным: лифтинг, пилинг, эпиляция и т.д. То же касается и окрашивания волос. Так же растет популярность экспресс-средств с коллагеном, гиалуроновой кислотой и экстрактами целебных растений, которые дают быстрый видимый результат: патчи для глаз, тканевые и кремовые маски, сыворотки.

Также большинство респондентов отметили, что не готовы тратить время на поездки в ТЦ, где в основном располагаются сетевые магазины косметики и парфюмерии. Поэтому большую популярность приобретают дрогери (магазины косметики, бытовой химии и полезных мелочей) вроде Подружки и Магнит Косметикс — поскольку они часто расположены «у дома», в глубине жилых районов, а не в центре.

4. Консервативный

Один из опрошенных экспертов стилист-визажист по созданию свадебных, вечерних и фантазийных образов отметил, что россиянки предпочитают консервативный стиль и боятся радикальных перемен во внешности, даже если речь идет об образе на пару часов. В случае с молодой аудиторией на это также влияют консервативно настроенные родители, а также неудачный опыт «домашних преображений» своими руками.

По данным Mediascope, 43% россиян предпочитают использовать уходовую продукцию традиционных бьюти-гигантов вроде Nivea (9%) рынка, также популярны бюджетные российские марки с большой историей Чистая линия (7%), Бархатные ручки (7%) и «каталожные» бренды Avon (5%), Faberlic (3%). Хотя 57% рынка составляют прочие бренды —это связано с модой на корейскую и другую азиатскую косметику, увеличением числа инди-брендов, распространением онлайн-шоппинга и расширением ассортимента бьюти-магазинов.

5. Недоверчивый

Онлайн-покупки чаще всего совершают мамы с маленькими детьми, а также те, кто интересуется марками, не продающимися офлайн.

Во всех остальных случаях россиянки обычно предпочитают тестировать продукт перед покупкой — проверить на коже декоративную и уходовую косметику, послушать ароматы. Вдобавок, при офлайн-покупке есть возможность проконсультироваться с продавцом-консультантом. Кстати, парфюмерию россиянки предпочитают приобретать в мультибрендовых магазинах или в dutyfree, а вот качество ароматной продукции в интернет-магазинах вызывает у них сомнения.

6. Со своей системой приоритетов

Уход за телом в жизни современных россиянок пока играет небольшую роль — обычно они используют максимум одно увлажняющее средство для тела, а для рук — любой бюджетный крем.

К уходу за волосами россиянки относятся более трепетно, на шампунях не экономят, часто приобретают профессиональные средства, любят чередовать их и сравнивать. При этом эффект от использования для потребителей важнее состава.

7. Стремящийся к естественности

Все больше женщин в России предпочитает натуральный естественный макияж, что отвечает как моде на бодипозитив и ЗОЖ, так и занятому образу жизни, при котором нет времени на создание сложных «луков». Многие ограничиваются блеском для губ и тушью, тональные средства же считают косметикой «на выход».

После 30 лет женщины начинают краситься менее ярко, чем в юности — кто-то отмечает, что «с яркой раскраской ходить некуда», кто-то просто считает это неуместным для своего возраста. Молодые девушки также стали краситься скромнее — в основном из-за того, что на макияж «по всем правилам» по утрам жалко тратить время. При этом и молодые девушки, и женщины постарше стали больше времени уделять уходу за собой и здоровому образу жизни.

Большинство опрошенных предпочитает сохранять свой естественный цвет волос, а окрашивание использовать либо при наличии седины, либо если со своим цветом они чувствуют себя совсем неуютно. Оттенки обычно предпочитают естественные, правда, некоторые молодые девушки иногда делают яркое окрашивание «на сезон» — например, на лето во время каникул.

Основные тренды потребителя косметического рынка России сегодня — простота, удобство и экологичность.

Впрочем, ситуация может измениться очень быстро, поэтому бьюти-брендам важно постоянно «держать руку на пульсе» и адаптировать коммуникацию под изменчивые запросы и потребности аудитории. Для этого не обязательно проводить масштабные исследования с привлечением топовых исследовательских агентств — зачастую достаточно небольшого глубинного исследования, которое позволит выявить инсайты для более эффективной коммуникации с потребителями.

Загрузить полную версию исследования «Косметический рынок России: портрет потребителя» (со ссылками, графиками, цитатами респондентов и с более глубинной аналитикой рынка) в формате pdf.

Галина Кузьменкова Управляющий партнер, маркетолог-аналитик Агентство INDIGER

{

“author_name”: “Gali Kuzmenkova”,

“author_type”: “self”,

“tags”: [],

“comments”: 3,

“likes”: 5,

“favorites”: 22,

“is_advertisement”: false,

“subsite_label”: “marketing”,

“id”: 81888,

“is_wide”: false,

“is_ugc”: true,

“date”: “Mon, 09 Sep 2019 10:10:26 +0300”,

“is_special”: false }

Источник