Рынок средств по уходу за кожей 2015

Пальма первенства принадлежит сегментам средств по уходу за кожей и декоративной косметики – первыми регулярно пользуются немногим более, а вторыми – чуть менее 90% россиянок в возрасте старше 18 лет. Красителями для волос пользуются 55%, а средствами для укладки – 43% женщин 18+.

«Декоративная косметика и средства по уходу за кожей, а также красители для волос демонстрируют практически не меняющиеся показатели популярности за последние три года», – комментирует Михаил Райбман, директор по мультимедиа-исследованиям TNS Россия. В пользовании средствами для укладки волос можно заметить слабо выраженную тенденцию к снижению: с 47,3% в первом полугодии 2013 до 43,1% в аналогичном периоде 2015 года.

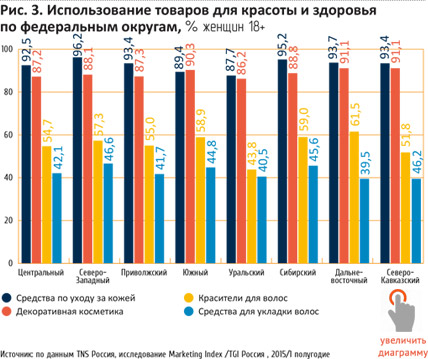

По федеральным округам в потреблении категорий есть некоторые отличия от общероссийской картины (рис.3). Так, средства по уходу за кожей в Южном федеральном округе уступают по потреблению первое место декоративной косметике, сохраняя первенство во всех остальных округах (лидеры в этом сегменте – Северо-Западный и Сибирский). Средства для окрашивания волос получают максимальный процент пользования (62%) в Дальневосточном, а минимальный (44%) – в Уральском регионе. Интересно отметить, что тех, кто пользуется средствами для укладки волос, больше в Северо-Западном и Северо-Кавказском регионах (46,6% и 46,2% соответственно), а в Дальневосточном – меньше всего (39,5%).

Средства по уходу за кожей. Среди товарных категорий в данной группе наиболее популярны различные средства по уходу за руками и кожей лица (рис.4). При этом, если первые практически сохранили и даже несколько увеличили процент пользователей за рассматриваемый период, то в сегменте кремов для лица наблюдается снижение на 10 процентных пунктов в первом полугодии 2015 года по сравнению с аналогичным периодом 2014.

Стабильно используются средства по уходу за кожей вокруг глаз и для коррекции фигуры (последняя – наименее потребляемая категория в группе, данными средствами в 2015/1 пользовались хотя бы раз за полгода 9% женщин 18+).

Категория, где можно наблюдать небольшое снижение в первом полугодии 2014 года и далее возврат к показателям 2013 года в первом полугодии 2015 – средства по уходу за ногами, ими пользуются 61% представительниц прекрасной половины человечества.

Такие товарные категории, как средства по уходу за руками и гигиеническая губная помада имеют четко выраженную сезонность: в первом полугодии (в большей степени охватывающем зимний период) их потребление возрастает на 5-6 процентных пунктов.

Данные по частоте использования отдельных категорий средств по уходу за кожей приведены на рис. 5-8.

Среди потребителей категорий с частотой раз в день и чаще женщины используют средства по уходу за лицом и руками, гигиеническую губную помаду и средства для интимной гигиены. Раз в неделю и реже – маски и средства для коррекции фигуры.

Среди мест покупки средств для ухода за кожей преобладают специализированные сетевые магазины косметики и парфюмерии, имеющие тенденцию к увеличению доли (рис. 9). На втором месте по популярности находятся супермаркеты и гипермаркеты, также с растущей долей. Третье-четвертое места делят небольшие магазины самообслуживания и распространители по каталогу. Доля интернет-магазинов не велика, но этот сегмент показывает рост с 1,4% в первом полугодии 2013 года до 2,4% в том же периоде 2015.

Марки средств по уходу за кожей и их положение на рынке. Важность марки среди факторов выбора средств по уходу за кожей очень высока: почти три четверти женщин считают марку важной или даже очень важной (рис. 10), и лишь около 5% не придают ей значения при покупке.

Карта марок средств по уходу за кожей по знанию среди женщин 18+ (рис.11) наглядно демонстрирует лидирующие позиции в этой подкатегории брендов российского происхождения: они занимают шесть позиций в ТОП-10, включая первые две. Из международных брендов наиболее известны Nivea, Avon и Oriflame (3-е, 4-e и 6-е места соответственно), из которых двое последних, как отмечалось выше, испытывают не лучшие времена, что проявляется в неуклонном падении знания за период 2013-2015 гг. Вообще, известность большинства брендов показывает не ярко выраженную, но устойчивую тенденцию к снижению. Положительную динамику можно отметить у «Невской косметики» и DeSheli.

Потребление марок на российском рынке в целом коррелирует с их известностью (рис. 12).

По этому показателю три первых позиции занимают «Бархатные ручки», «Черный Жемчуг» и «Чистая линия». Среди большинства импортных брендов преобладает тенденция к снижению потребления.

Источник

Российский интернет и косметический рынок

Исследование Nielsen Global Survey of E-Commerce в конце 2014 года показало, что среди товаров, которые россияне наиболее склонны приобретать онлайн, косметические средства занимают достойную позицию (их планируют покупать 26% россиян), уступая билетам на мероприятия (39%), авиабилетам (38%), одежде и обуви (38%) и электронике (35%).

Доля интернет-продаж в общем объеме рынка косметики составляет около 4%. На сегмент «Косметика» приходится 4-5% рынка электронной торговли России (здесь и далее использованы данные отчета «Российский рынок косметики 2015: офлайн и онлайн» компании Hermes NexTec, июнь 2015). В период c 2013 по 2015 год наблюдается устойчивый рост интереса интернет-аудитории РФ к косметике, выражающийся в увеличении количества тематических поисковых запросов в Yandex и Google, которое составило 25%. Большая пятерка самых популярных косметических брендов по запросам в интернете выглядит так: Chanel, Yves Rocher, L’Oreal, Lancome, Clinique.

120 косметических брендов, представленных на российском рынке, ежемесячно привлекают около 7 млн брендовых запросов в интернете, при этом лишь 37 из них (31%) имеют свой интернет-магазин – отмечается в отчете Hermes NexTec.

Во-первых, многие женщины предпочитают покупать товары такого рода «вживую», когда можно их подробно рассмотреть, оценить удобство применения, ощутить аромат парфюма/крема и т.д. Для них информация в интернете (который уже прочно вошел в жизнь большинства населения) может служить лишь средством привлечения внимания и изучения нового товара с точки зрения его свойств, состава, применяемых технологий, отзыва потребителей и т.п. Покупать такой товар они все равно отправятся в офлайн-магазины. А вот повторную покупку часть такой аудитории уже вполне может совершить и в интернете. С другой стороны, существуют нишевые сегменты косметики, в которых товары иначе как в специализированных интернет-магазинах и не купишь. На фоне происходящего увеличения числа таких сегментов и роста конкуренции е-commerce, безусловно, имеет мощный стимул развития. Наконец, появление все большего числа представителей поколения, выросших в эпоху интернета (так называемого поколения «миллениалов») и безоговорочно готовых использовать его для реализации большинства своих потребностей и интересов, является мощным источником расширения электронной коммерции вообще и в сфере товаров для красоты и здоровья (которой новое поколение придает приоритетное значение) в частности.

Структура онлайн-рынка. В целом, по оценкам экспертов и самих участников, рынок онлайн-продаж косметики в РФ может быть разделен на несколько главных направлений. Во-первых, это крупные офлайн-ритейлеры, просто копирующие свой ассортимент в онлайне: «Рив Гош», «Иль Де Ботэ», «Л’Этуаль», а также онлайн-представительства зарубежных производителей – Lush, La Roche Posay и т.д.

Следующее направление – сайты, торгующие небанальными и малоизвестными продуктами, со специализацией на узкой тематике (работа по конкретному бренду, по направлению ухода и т.д.). Среди них могут быть как энтузиасты, которые сами привозят небольшие партии товара и продают через свои сайты, так и подходящие к своим продажам более профессионально, что видно по вложениям в сайт, объему работы по продвижению и т.д. Последние и есть классические интернет-магазины в западном понимании термина. С одной стороны, они узко специализированы, с другой – готовы развиваться, расширяться и имеют представление, в каком направлении это нужно делать. Третий значимый сегмент составляют непрофильные гиганты онлайн-торговли: Ozon.ru, Lamoda.ru и другие, которые включают косметику в свой ассортимент в рамках общей диверсификации ассортимента и увеличения оборота.

Офлайновые гиганты в денежном выражении остаются лидерами продаж косметики и в сегменте онлайн.

При этом можно отметить, что офлайн-розница значительно активизировалась в онлайне именно в последнее время – если раньше их сайты выполняли функцию, скорее, представительского плана, без особых задач по генерации трафика и его конверсии в продажи, то сегодня это направление для всех крупных игроков отрасли, включая производителей, стало приоритетным.

В целом, по экспертным оценкам, на понимание перспективности онлайна как канала продаж во многом повлияло и появление огромного числа микро и мини онлайн-магазинов, самим своим существованием доказавших целесообразность инвестиций в интернет.

За последние два-три года появилась и совершенно новая форма продвижения косметических брендов, связанная с бьюти-блогерами. В Рунете сложился пул профессиональных и влиятельных в теме красоты и здоровья блогеров, которых читает многотысячная аудитория. Доверие к информации у подписчиков таких блогов намного выше, чем у аудитории СМИ. К рекомендациям бьюти-блогеров активно прислушиваются, на них стремятся быть похожими, покупая товары, подсмотренные в обзорах. В российских интернет-магазинах сегодня можно найти практически любой косметический продукт из последних обзоров бьюти-блогеров. При этом цена продукта в Рунете будет, как правило, выше цены этого же товара на зарубежном сайте.

Интернет-магазины используют различные варианты доставки товаров на свои склады в России. Часть предпринимателей заказывают небольшие партии (80-100 единиц) в зарубежных интернет-магазинах, при этом они платят все необходимые пошлины и готовят все необходимые документы. Некоторые работают по системе дропшиппинга – бизнес-модели, позволяющей продавать товары, не имея склада. Поставщик пересылает заказ непосредственно клиенту заказчика, не взимая за это дополнительной платы, а владелец интернет-магазина устанавливает собственную наценку. По мнению экспертов, у этого сегмента косметического рынка есть большой потенциал роста, так как многие косметические бренды, любимые российскими бьюти-блогерами и визажистами, не приходят в Россию из-за бюрократических трудностей и высоких начальных инвестиций.

Маркетинговый аспект: потребительское поведение и предпочтения

Данные аналитической компании GfK в 2014 году и по состоянию на начало 2015 года показывают, что на долю средств гигиены и ухода за собой (в нее входят также косметика и парфюмерия) приходится порядка 6% ежемесячных расходов домохозяйств в РФ и в среднем 632 рубля в месяц. При этом динамика 1-го квартала 2015 года против 2014 – рост 13% в рублях и 9% в объеме, что говорит о пока относительно благополучном состоянии потребительских настроений в категории.

Рассмотрим подробно поведение российских потребителей косметических средств на базе готового исследования потребительских предпочтений Marketing Index / TGI, проводимого компанией TNS Россия, сосредоточившись на женской аудитории как основном потребительском сегменте.

Общая структура потребления основных групп товаров в категории выглядит следующим образом (рис.2):

Источник

В настоящем обзоре рассмотрим российский рынок средств для красоты и здоровья, его роль и место на мировом рынке, состояние и тенденции. Основное внимание будет уделено декоративной косметике и средствам по уходу.

Мировой рынок: главные тренды

Мировой рынок косметических средств и товаров личной гигиены растет и в ближайшие годы будет только увеличиваться. Глобальные продажи продуктов сегмента косметики и косметологии, а также персонального ухода, по данным аналитической компании Euromonitor International, в 2014 году выросли на 5%. Продажи в индустрии составили в прошлом году $465 млрд.

По сложившейся почти столетней традиции, безусловными лидерами среди производителей являются транснациональные компании, на долю которых приходится большая часть всей выпускаемой продукции. Наиболее крупным рынком косметических средств является американский, за которым следует Европа. В последнее время все большую активность проявляют новые и развивающиеся рынки косметических средств. К примеру, самый крупный мировой производитель L’Oreal уже более 40% своих товаров отправляет за пределы Старого и Нового Света. Все больший вес на международной арене сегодня обретают страны БРИК, суммарная доля которых приближается к 25%.

Натуральная «органика» – новое слово на рынке косметических средств. С каждым годом растет популярность такого направления, как органические натуральные продукты. Их главные «козыри»: практически полное отсутствие вредных элементов и низкий уровень аллергенности. Согласно прогнозам, к 2018 году спрос на подобные продукты может составить более $13,0 млрд. Насколько активно будет развиваться этот сегмент, напрямую зависит от роста благосостояния жителей планеты.

Космецевтика. Еще одна заметная тенденция последних лет – клиентов все сильнее интересует многофункциональность продукта, что способствовало развитию такого направления, как космецевтика. В эту группу входят товары, сочетающие в себе свойства и лечебного, и эстетического характера. С помощью космецевтики можно лечить выпадение волос, пигментацию кожи, угри, устранять симптомы естественного старения и т.д. В частности, большим спросом пользуются инъекционные наполнители, разглаживающие морщины. Помимо непосредственно препаратов, к этой категории также относятся различные ультразвуковые и лазерные приборы. Это направление – одно из наиболее перспективных на сегодняшний день.

Продажи и продвижение в Интернете. Рынок косметики идет в ногу со временем – крупные производители уже не могут позволить себе игнорировать всемирную сеть. Речь не только о банальных интернет-магазинах, но и о различных стратегиях продвижения брендов онлайн.

Интернет набирает все больший вес в качестве самого динамично растущего канала продаж косметики: Estée Lauder в годовом отчете 2014 отдельно подчеркнула роль веб-каналов продвижения и сбыта. Так, открытие своего представительства на ресурсе Tmall, крупнейшем онлайн-ритейлере в Китае, позволило группе удвоить итоговый объем сбыта продукции в регионе. В ближайшие планы группы по расширению онлайн-продаж также входят Ближний Восток, Турция и Россия.

Nyx Cosmetics первой из косметических производителей и ритейлеров запустила коммерчески активную страницу в Facebook, позволив своей аудитории из США совершать покупки, не покидая официальное представительство бренда в соцсети.

Это новый уровень синергии корпоративного веб-сайта, платежных систем и Facebook. Компания рассчитывает, прежде всего, продвигать таким образом дисконтные программы и проводить промоакции.

Американский ритейл-гигант Ulta на своем портале продает уже 5% от общего объема ($37,3 млн в 2014 году). Цель на ближайшие 5 лет – довести долю онлайна до 10%, для чего компания берет на вооружение новинки электронного маркетинга – видеотехнологию, позволяющую прямо во время просмотра сделать заказ на сайте, так называемое Shoppable Video.

В Восточной Европе регионом, где электронные продажи косметики развиваются лучше всего, аналитики называют Польшу. По данным Centre for Retail Research, рост продаж в этой стране в 2015 году составит 24%, значительно обогнав среднеевропейские 16%. Одним из драйверов роста этого направления в Польше стали инвестиции ЕС в размере 390 млн евро в период с 2009 по 2011 год, когда было создано большинство «выстреливающих» сегодня веб-магазинов.

Последние прогнозы. В первой половине 2015 года аналитики Euromonitor International сделали прогнозы развития рынка до 2019 года. Согласно их данным, самым крупным останется направление ухода за кожей, и к 2019 году на него придется треть всего объема реализации в индустрии (в период с 2009 по 2014 год на него приходилось около 23%). Азиатские рынки, как и прежде, будут главным драйвером роста «кожного» сегмента, 80% доходов по этому направлению к 2019 году поступят из Азиатско-Тихоокеанского региона и Юго-Восточной Азии.

Китай и Бразилия являются наиболее перспективными рынками, ожидается, что абсолютный рост на них превысит к 2019 году $10 млрд. Хорошие результаты ожидаются в Индонезии и Индии, а также США, Аргентине, Иране, Мексике, Таиланде и Турции.

Меняться рынок будет не только в плане своего объема и регионального распределения, но и за счет диверсификации продуктов и технологий производства инновационных средств – ожидается, что сегмент ухода за кожей станет своего рода плацдармом ввода огромного количества революционных новинок для всего косметологического сегмента.

Российский рынок косметических средств

Согласно исследованиям РБК.research, Россия занимает около 3% от мирового оборота товаров из этого сегмента с объемом порядка $14 млрд (2014 год). Отечественный рынок косметических средств сегодня является четвертым по размеру в Европе, уступая только англичанам, немцам и французам. В отрасли преобладает импорт, на который приходится примерно 70% продукции.

Среди стран Восточной Европы российский рынок косметики и средств персонального ухода является крупнейшим. По данным консалтинговой компании Euromonitor International, в 2013 году общий объем восточноевропейского рынка составлял $29,6 млрд, Россия в нем занимала долю 49%.

На протяжении последних лет сектор постоянно рос за счет улучшения благосостояния населения, увеличения количества точек продаж, специализированных магазинов и профильных торговых сетей. Кроме того, сказался и демографический фактор – 45,6 млн из более чем 140-миллионного населения составляют женщины в возрасте от 20 до 60 лет (активный возраст использования косметики).

По оценкам BusinesStat, с 2009 по 2013 год объем спроса на косметику в России вырос на 46% и составил в 2013 году почти 4 млрд единиц продукции. В 2009 году во время кризиса потребители часто воздерживались от покупок косметических товаров в привычных объемах, потому в этот период зафиксировано минимальное пятилетнее значение спроса. В 2010 году спрос начал расти и к концу 2011 года превысил докризисный уровень: потребители наконец смогли позволить себе тратить деньги на предметы не первой необходимости. Начал развиваться и ритейл. Только за 2013 год количество специализированных магазинов на рынке косметики и парфюмерии увеличилось на 27%. На данный момент крупных торговых сетей на территории Российской Федерации насчитывается более 200, в том числе формата дрогери.

Стимулирует спрос на натуральные и органические косметические средства популяризация здоровья, поэтому в данном сегменте также открывается множество магазинов, включая специализированные.

Лидерами российского «филиала» мировой индустрии продолжают оставаться знаменитые бренды, представленные зарубежными производителями. На долю тройки лидеров – Procter & Gamble, L’Oreal, Unilever Group – приходится около 30% рынка в денежном выражении.

Особенностью реализации товаров в последние годы стало уменьшение доли прямых продаж. Специалисты объясняют это не только экспансией сетей, но и существенным оттоком консультантов, которым выгоднее стало работать в других сферах экономики. Все больше проявляется конкуренция между основными игроками федерального уровня, рост сетей дрогери и реализация продукции через интернет, которая быстро набирает обороты.

Наблюдается снижение географической концентрации рынка косметики и парфюмерии вокруг Москвы и Санкт-Петербурга, как это было до последнего времени.

Абсолютным лидером среди крупных сетей стала «Л’Этуаль», в активе которой более 800 магазинов в крупнейших городах страны. Эта сеть также владеет и собственным одноименным брендом. Практически каждая крупная сеть открыла новые магазины и ведет целенаправленную экспансию в регионах. В планах компании – доведение числа магазинов до 1000.

В сегменте прямых продаж лидером остается Avon.

Российские изготовители пока не могут на равных конкурировать с зарубежными, хотя многие из них достигли высокой известности и роста реализация продукции, особенно в подкатегории средств персонального ухода.

Источник